오늘은 현대미포조선 주식 종목에 대하여 알아보겠습니다.

2분기 영업손실 1,922억 원(적자전환 QoQ), 컨센서스 하회

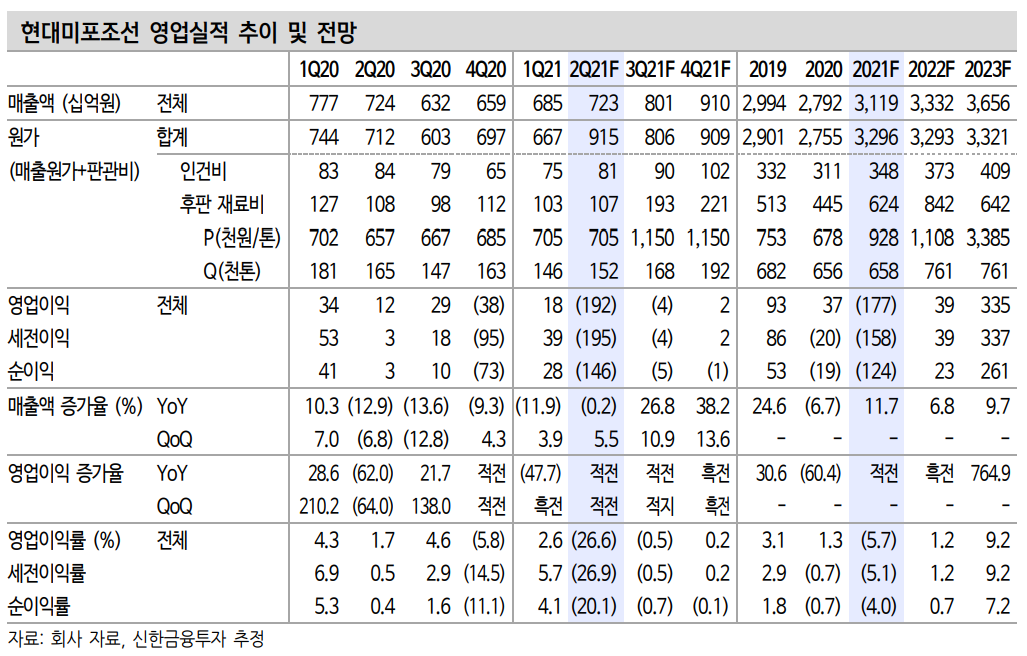

2분기 매출액 7,226억원(+5.5%, 이하 QoQ), 영업손실 1,922억 원(적자전환)을 기록했다. 컨센서스 영업이익 237억 원을 큰 폭으로 하회했다. 매출액은 2020년 하반기부터 시작된 수주 회복이 반등을 견인했다.

영업이익은 후판 가격 상승에 따른 기존호선 공사손실 충당금 1,547억 원 인식, 신규수주 호선 공사손실 충당금 345억 원 발생으로 부진했다. 하반기 후판 가격이 60% 상승(신한 추정)한다는 가정을 적용해 수주잔고의 예정원가율을 8.8% p 상향한 것으로 추정된다. 후판의 원가 비중은 1분기 기준 15.4%로 추산된다.

21년 수주액 48.2억달러(+108.2%, 이하 YoY) 전망

2021년 매출액 3.1조원(+11.7%), 영업손실 1,771억 원(적자전환)을 전망한다. 2020년 하반기에 시작된 수주 반등으로 매출액은 1분기를 저점으로 지속적인 성장이 예상된다. 영업이익은 후판 가격 상승에 따른예정원가율 상향으로 부진할 전망이다. 향후 강재 가격 하락 시 공손충 환입이 가능하다.

수주는 48.2억 달러(+108.2%)로 증가가 예상된다. 상반기 호수 주는 피더, LPG, 로로(컨로)가 견인했다. 하반기에도 아시아 신흥국(중국 제외) 경기 회복으로 피더선 발주는 지속될 전망이다. 부진했던 석유제품 운반선 업황 반등도 예상된다. 석유제품 운반선은 상반기 폐선율 상승, 선진국의 정유공장 폐쇄에 따른 수입 물동량 증가, OPEC 증산

과 에너지 수요 증가로 회복이 전망된다.

목표주가 100,000원으로 23.1% 하향, 투자의견 ‘매수’ 유지

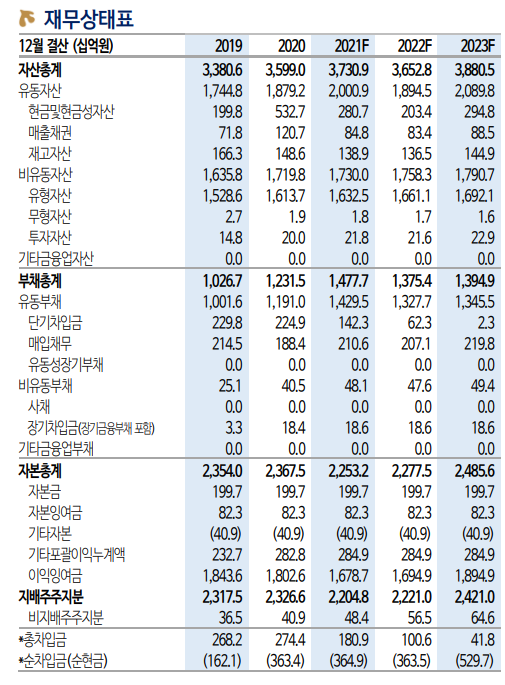

목표주가를 100,000원으로 23.1% 하향, 투자의견은 ‘매수’를 유지한다. 12개월 선행 BPS 55,402원에 Target PBR 1.8배(2013년 MR탱커 호황기 PBR 상단 2.0배 10% 할인)를 적용했다. 상반기 주력 선종(수주 비중 약 50%)인 MR탱커 없이도 호수 주를 달성했다. 4분기부터는 MR탱커 발주 재개가 전망된다. MR탱커 발주까지 나온다면 2013년 MR탱커 호황기 Valuation 적용이 가능해진다.

'주식정보' 카테고리의 다른 글

| [주식정보] 이녹스첨단소재 주식분석 (0) | 2021.07.29 |

|---|---|

| [주식정보] 제일기획 주식분석 (0) | 2021.07.28 |

| [주식정보] 대한유화 주식분석 (0) | 2021.07.22 |

| [주식정보] 펄어비스 주식분석 (0) | 2021.07.21 |

| [주식정보] 카카오 주식분석 (0) | 2021.07.20 |