오늘은 SK이노베이션 주식 종목에 대하여 알아보겠습니다.

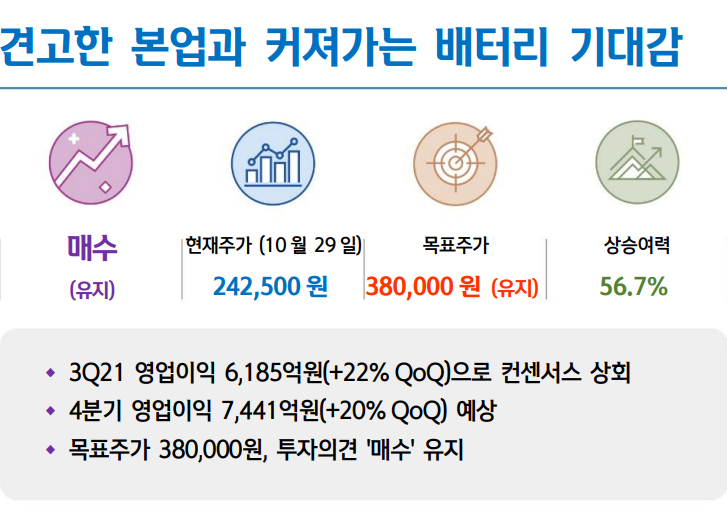

3Q21 영업이익 6,185억 원(+22% QoQ)으로 컨센서스 상회

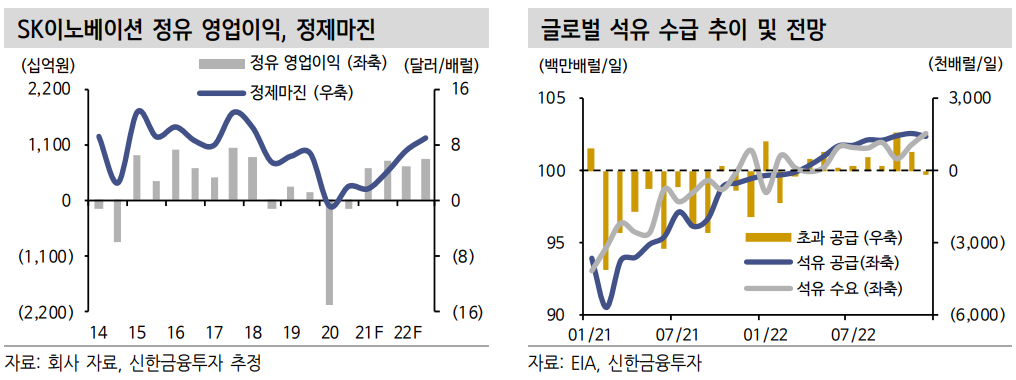

3분기 영업이익은 6,185억원(+22% 이하 QoQ)으로 컨센서스 4,488억 원을 상회했다. 정유 영업이익은 2,906억 원(+25%)을 기록했다. 재고이익이 소폭 감소했음에도 실질 영업이익(재고손익 제외한 이익)이 휘발유와 등/경유 마진 상승으로 개선되며 호실적을 시현했다.

화학 영업이익은 주요 제품 스프레드 둔화 영향으로 844억 원(-50%)을 기록했다. 윤활유는 판매량 증가와 스프레드 상승(+7%)으로 3,293억 원(+45%)의 영업이익을 시현했다. 배터리는 출하량 증가에도 판관비 증가 영향으로 적자폭이 소폭 확대됐다.

4분기 영업이익 7,441억 원(+20% QoQ) 예상

4분기 영업이익은 7,441억원(+20% 이하 QoQ)이 예상된다. 정유 영업이익은 5,012억원(+73%)으로 실적 성장을 견인할 전망이다. 국제유가상승에 따른 재고이익과 등/경유 중심의 정제마진 반등으로 큰 폭의 실적 개선이 예상된다.

화학 영업이익은 중국 공급 차질과 수요 회복에 따른 폴리머 스프레드 개선으로 999억 원(+18%)이 예상된다. 윤활유는 비수기 영향에 따른 판매량 감소와 스프레드 둔화로 외형과 이익 모두 감소할 전망이다. 배터리는 분기 첫 매출 1조 원 돌파가 기대되며 영업이익은 신규 공장 가동에 따른 비용 등으로 적자 추세는 지속되겠다.

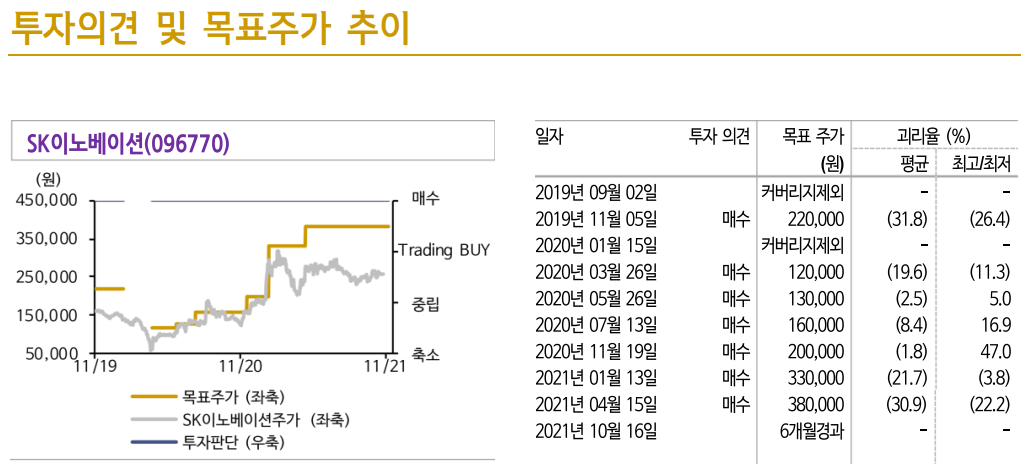

목표주가 380,000원, 투자의견 '매수' 유지

목표주가 380,000원, 투자의견 '매수'를 유지한다. 본업인 정유의 구조적인 업황 개선과 포드 JV 규모 확대 등으로 배터리 사업의 성장 기대감은 더욱 높아지고 있다. 금번 실적 발표를 통해 수주잔고(2 Q211,000 GWh→1,600 GWh)와 Capa 계획(2 Q21 200 GWh→220 GWh)을 상향 조정했으며 수주잔고를 감안하면 더 이상 후발 주자가 아니다. 물적분할 이후 단기간 내에 상장 가능성은 제한적이며 IPO 이슈에 따른 부정적 영향에도 밸류에이션 정상화는 가능할 전망이다.

'주식정보' 카테고리의 다른 글

| [주식정보] 카카오뱅크 주식분석 (0) | 2021.11.04 |

|---|---|

| [주식정보] 롯데정보통신 주식분석 (0) | 2021.11.03 |

| [주식정보] 기아 주식분석 (0) | 2021.10.29 |

| [주식정보] 조선/해운 주식분석 (0) | 2021.10.28 |

| [주식정보] DB 하이텍 주식분석 (0) | 2021.10.27 |