오늘은 LG이노텍 주식 종목에 대하여 알아보겠습니다.

180도 달라진 22년 & 23년 전망

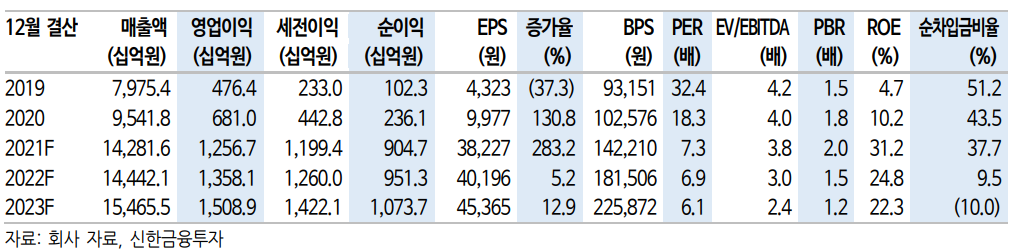

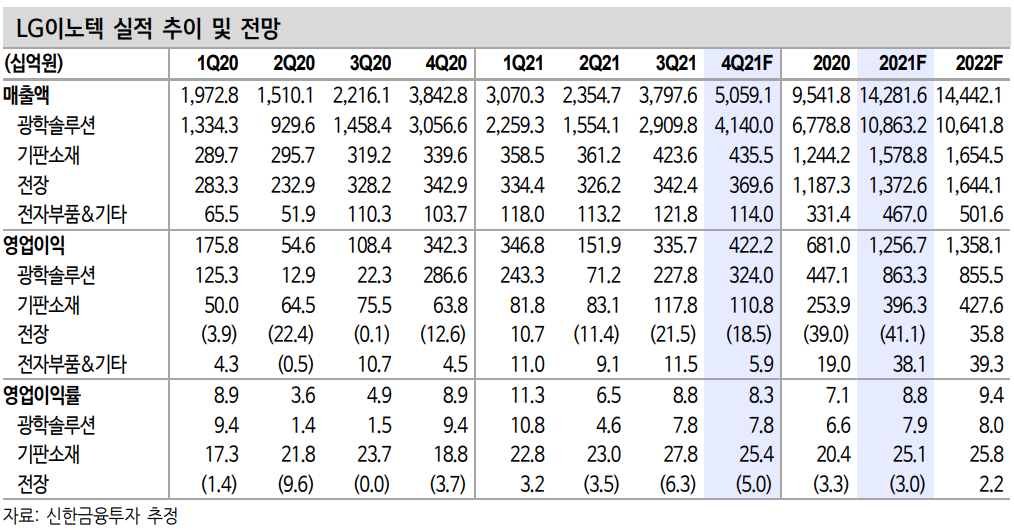

21년 4분기는 영업이익 4,222억 원(+23%, 이하 YoY)으로 창사이래 최대 실적이 예상된다. 성수기와 카메라/기판/소재의 호황 때문이다. 다수의 투자자들은 여전히 2022년 실적을 감익으로 우려한다. 그러나 2022년 영업이익은 1.36조 원(+8%)으로 역기저 현상이 아닌 전년대비 성장이 예상된다. 또한 신규 애플리케이션 시장 개화에 따른 카메라의 수요처 확장은 2023년이다. 수년치의 성장동력을 확보했다.

22년: 카메라 호황 / 23년: 성장모멘텀 본격화

2022년의 카메라 업황은 당초 예상보다 더 견조하다. 컨센서스 상향이 기대된다. ① 스마트폰 제조사들은 멀티 카메라 내 메인/초광각/울트라 모듈 각각의 완성도를 높이고 있다. 고객사의 카메라도 업그레이 드된다. ASP 상승이 가능하다. ② 경쟁사 대비 우호적인 시장 점유율이 전망된다. 경쟁사의 생산차질 영향이다. 고객사와의 돈독한 협력관

계를 기반으로 카메라와 통신 모듈, 패키징 기판의 공급이 늘고 있다.

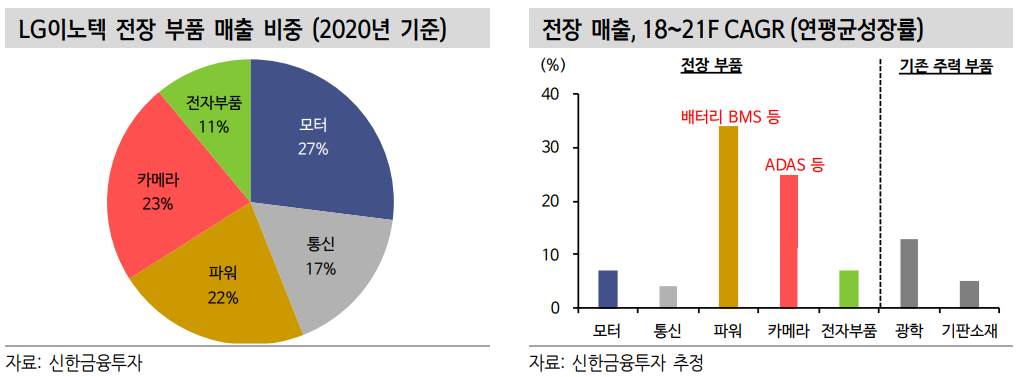

2023년에는 카메라의 적용처가 늘어난다. 실적 전망치는 향후 추가적으로 상향조정이 필요하다. ① AR/VR 내 최대 수혜 부품은 3D 모듈이다. LG이노텍은 글로벌 1위 3D 모듈 공급사다. 이미 다수의 플랫폼 업체들과 개발/공급 경험이 있다. 궁극적으로 조원 단위의 신규 시장이 개화된다. ② 북미 제조사 내에서도 폴디드 망원 모듈의 도입이 기대된다. 폴디드 모듈의 ASP는 일반 망원 모듈 대비 10,000원~20,000원 높다. 북미 제조사 출하량은 2억대를 크게 상회한다. ③ 고부가 패키징 기판의 캐파 증설을 준비 중이다. 본격적인 실적 기여는 2023년부터다. 기판 수익성은 국내 최고 수준이다.

목표주가 402,000원으로 상향, 투자의견 매수 유지

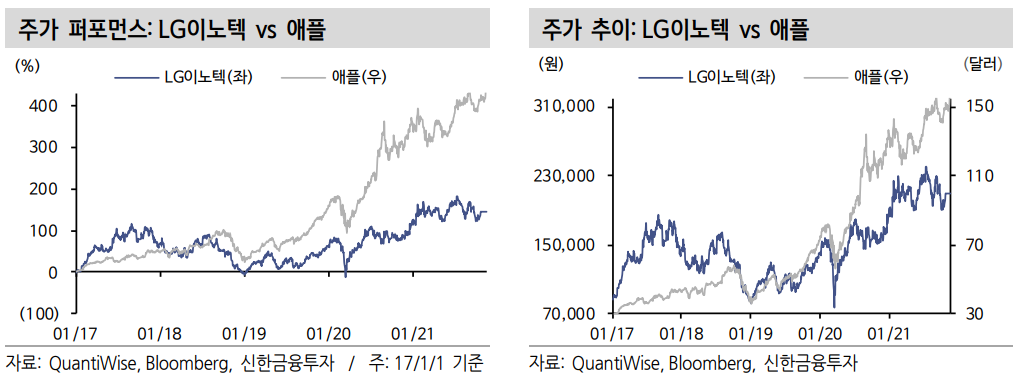

목표주가는 22년 EPS(40,196원)에 IT부품의 통상적인 PER, 10배를 반영했다. ① 과거 고점 PBR에 묶여 있을 이유가 없다. 처음 경험하는 모멘텀과 실적 레벨이다. EPS와 BPS가 늘고 있다. ② 현 주가는 22F PER 6.9배다. S사와 함께 한국을 대표하는 IT부품 기업이다. 22년과 23년의 성장동력을 확보한 상황에서 10배 미만의 PER은 설명이 불가능하다. 23년을 고려한 타깃 멀티플(밸류에이션)이 요구된다.

'주식정보' 카테고리의 다른 글

| [주식정보] 코람코에너지리츠주식분석 (0) | 2021.11.27 |

|---|---|

| [주식정보] 제약/바이오 주식분석 (0) | 2021.11.26 |

| [주식정보] 바이넥스 주식분석 (0) | 2021.11.24 |

| [주식정보] 골프존 주식분석 (0) | 2021.11.23 |

| [주식정보] ISC 주식분석 (0) | 2021.11.20 |