오늘은 NAVER 주식 종목에 대하여 알아보겠습니다.

3Q21 영업이익 3,498억 원(+19.9%)으로 컨센서스 부합

3 Q21 매출액과 영업이익은 각각(이하 YoY) 1.73조 원(+26.9%), 3,498억 원(+19.9%)을 기록했다. 영업이익 컨센서스(3,396억 원)에 부합하는 호실적이다. 서치 플랫폼 매출은 8,429억 원(+16.2%)으로 견조했다.

콘텐츠의 성장이 가장 가팔랐다. 콘텐츠 매출은 1.841억원으로 전년 동기 대비 60.2%, 전분기 대비로도 27.2% 증가했다. 웹툰의 크로스보더 콘텐츠 확장 전략이 성공적이다. 스노 카메라와 제페토 수익화도 지속되며 스노우 매출은 전년 동기 대비 두 배이상 증가했다.

검색 광고는 두 개 분기 연속 두 자릿수 성장세가 이어졌다. UGC 생태계 활성화가 지속되며 1020 비중은 3개 분기 연속 상승했으며 검색 주제가 확장되며 정확도도 개선되고 있다. 디스플레이 광고는 PC 쪽 성과형 광고 도입, 인벤토리 확대 등에 힘입어 전년 동기 대비 30% 이상 정장했다.

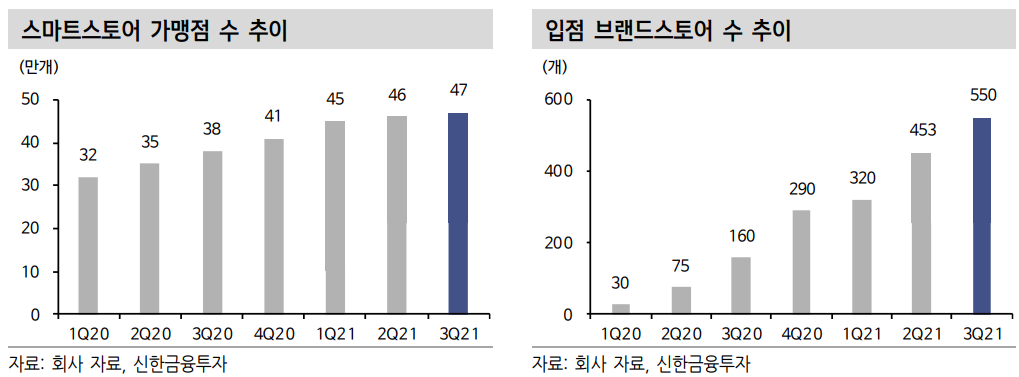

커머스 매출은 3,803억원(+33.2%)을 기록했다. 스마트 스토어 거래액은 전년동기대비 29% 증가했다. 전자상거래 시장의 성장률(7~8월 기준 16%) 대비 월등한 성장세가 돋보인다. 전체 네이버 페이 거래액은 9.8조 원(+39%)을 기록한 가운데 외부 결제액은 61% 증가했다.

본격적인 확장 시작

올해 초부터 준비해왔던 확장 전략들이 본격화되고 있다. 7월 NFA를 시작으로 빠른 배송이 스마트 스토어 사업자한테까지 오픈됐으며 네이버 장보기서비스에 이마트도 입점됐다. 12월에는 머천트설루션센터 출시로 다양한 마케팅 툴이 제공될 예정이다. 일본에서는 라인을 통해 마이스마트 스토어가 론칭됐다. 핀테크 부문도 SME 대상 대출 취급액

이 1천억원을 돌파하는 등 순항 중이다.

목표주가 570,000원, 투자의견 ‘매수’ 유지

플랫폼 규제 이슈로 주가가 하락했으나 변함없는 호실적을 보여줬다. 사업 부문 별로 기대했던 전략들이 실행되는 시기로 2022년에 대한 기대감도 유효하다. 올해 광고/커머스 등 본업의 고성장에 따라 2022년 매출 성장률은 소폭 하락하겠으나 이익의 YoY 성장세에는 변함이 없다.

'주식정보' 카테고리의 다른 글

| [주식정보] DB 하이텍 주식분석 (0) | 2021.10.27 |

|---|---|

| [주식정보] 한국금융지주 주식분석 (0) | 2021.10.26 |

| [주식정보] 현대두산인프라코어 주식분석 (0) | 2021.10.20 |

| [주식정보] 메리츠화재 주식분석 (0) | 2021.10.19 |

| [주식정보] 정유 주식분석 (0) | 2021.10.15 |