오늘은 CJ제일제당 주식 종목에 대하여 알아보겠습니다.

바이오 사업 영역 확장

CJ제일제당은 그린 바이오 사업을 통해 미생물, 균주, 발효 역량을 축적했다. 이를 통해 성장 여력이 높은 화이트 바이오, 레드 바이오로 사업 영역을 확장하고 있다. 특히 2016년 미국 Metabolix 인수를 통해 100% 해양 생분해되는 친환경 바이오 플라스틱인 PHA 시장에 진출했다. 현재 인도네시아 바이오 공장의 기존 설비를 활용하여 생산

체계를 구축 중으로 내년 초 가동 계획이다. 예상 Capa는 5,000톤이지만, 이미 구매 의향 물량이 30,000톤에 달한다. 2025년까지 65,000톤, 2030년까지 300,000톤으로 Capa를 확장할 계획이다. 기존의 인프라를 활용하기 때문에 낮은 투자 금액(현재 Capa 기준 약 200억,2025년 Capa 기준 약 5,000억)으로 효율성도 뛰어나다.

황금알을 낳을 거위, 그 가치는?

2022년 PHA 매출액은 약 370억으로 추정한다. 이는 인도네시아 공장의 예상 Capa 5,000톤과 Danimer의 kg당 단가 6.3달러를 고려하 여산 정했다. 미국 Danimer의 밸류에이션(2022년 PSR 10배) 고려 시 CJ제일제당의 PHA 사업의 가치는 약 3,700억이다. 이는 현재 시가총액의 약 6% 수준이다. 기존 그린 바이오 사업을 영위하며 축적한 대량

발효기술을 바탕으로 조기 상업화가 가능할 것이다. 바이오 사업의 확장성은 기존 사업과의 시너지도 기대할 수 있다. 식품/유통 등 그룹의 친환경 패키징에도 활용할 수 있고, 건강기능식품 등 건강 관련 사업 확장에도 긍정적이다.

투자의견 ‘매수’, 목표주가 620,000원 유지

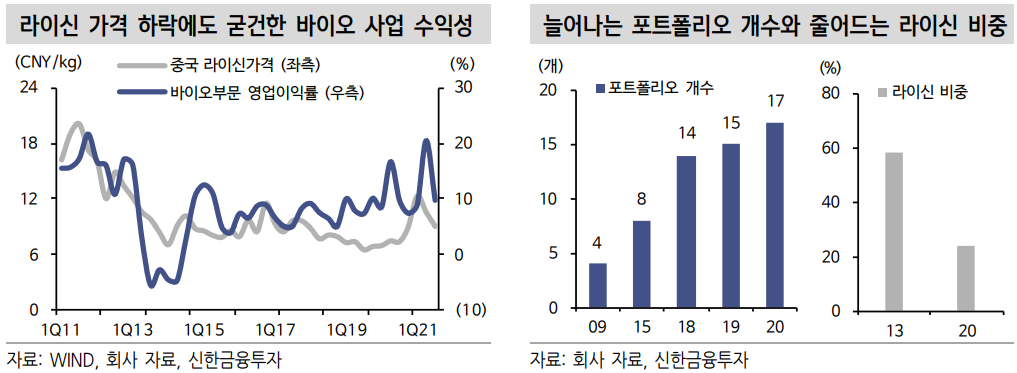

투자의견 ‘매수’와 목표주가 620,000원을 유지한다. 바이오 부문은 2011년 이후 공급 과잉으로 인한 실적 부진을 포트폴리오 다변화를 통해 해결해왔다. 화이트 바이오를 포함한 Specialty 아미노산 시장 규모는 아직 작지만 높은 진입 장벽으로 인해 경쟁 강도가 낮다. 이에 성장성과 수익성이 모두 양호하다. 이외에도 ESG 관점에서도 긍정적이다. 식품 부문도 내식 트렌드 지속과 전반적인 경쟁 완화, 해외 성장에 힘입어 내년에도 성장을 지속할 것이다. 현 주가는 2022년 PER 9배인데, 풍부한 모멘텀 대비 지나친 저평가 국면이라고 판단한다.

'주식정보' 카테고리의 다른 글

| [주식정보] 쿠콘 주식분석 (0) | 2021.12.01 |

|---|---|

| [주식정보] 레고켐바이오 주식분석 (0) | 2021.11.30 |

| [주식정보] 코람코에너지리츠주식분석 (0) | 2021.11.27 |

| [주식정보] 제약/바이오 주식분석 (0) | 2021.11.26 |

| [주식정보] LG이노텍 주식분석 (0) | 2021.11.25 |