오늘은 팬오션 주식 종목에 대하여 알아보겠습니다.

4분기 영업이익 2,227억 원(+16.4% QoQ), 컨센서스 20% 상회

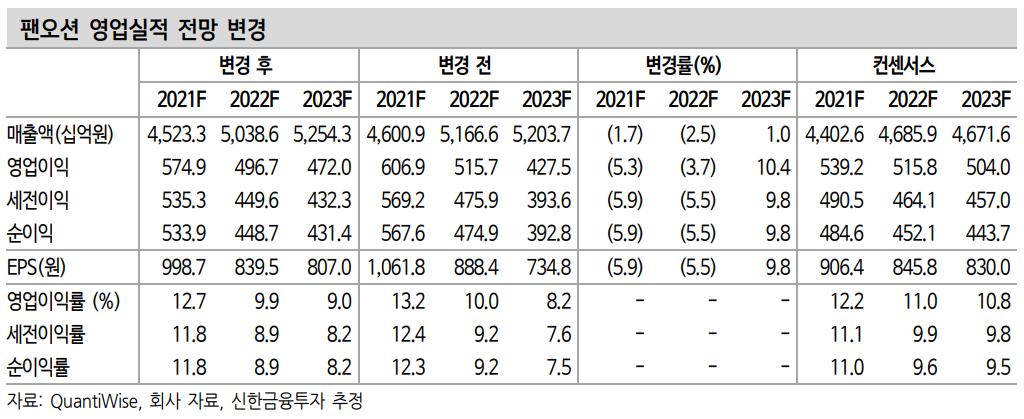

4분기 매출액 1.4조원(+4.3%, 이하 QoQ), 영업이익 2,227억 원(+16.4%)을 전망한다. 컨센서스 영업이익 1,861억 원을 16.6% 상회하는 실적이 예상된다. 벌크부문 실적은 매출액 1.2조원(+9.3%), 영업이익 2,085억원(+17.0%)을 전망한다.

4분기 BDI(평균)는 3,722p(-0.3%)을 예상한다. 계절적으로는 비수기에 진입 하지만 중국의 석탄 수입량 증가, 경기 부양책 기대로 전분기와 유사한 수준이 지속되고 있다. 3분기 장기용선을 52척(+25척)으로 확대했다. 4분기는 58척(+6척)이 예상된다. 장기용선 선박들의 평균 용선료는 BDI 2,100~2,200p(3Q 2,000p) 수준으로 추정된다. 장기용선 신규 체결분 온기 반영으로 전분기 대비 벌크부문 실적 증대를 예상한다. 기말 배당은 배당성향 15%를 가정해 150원(배당수익률 2.6%)을 전망한다.

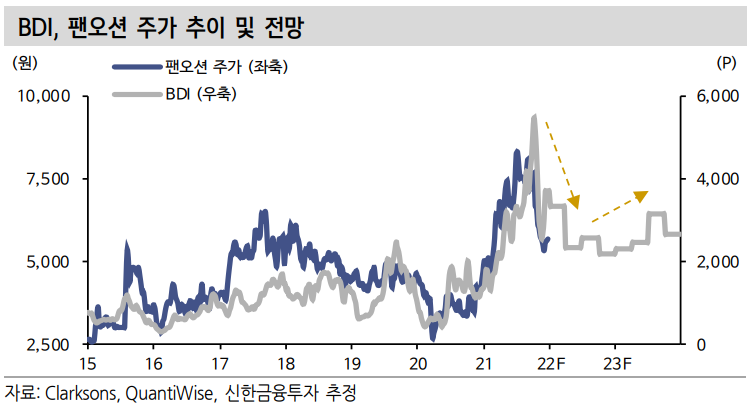

BDI 2022년 2분기 연착륙 이후, 3분기 제반 등 전망

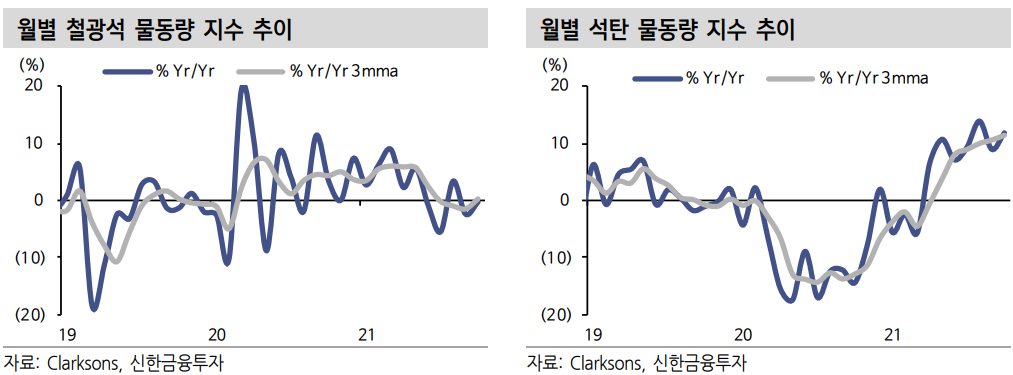

BDI는 2022년 2분기 연착륙 이후 3분기 제반 등이 예상된다. 2022년 예상 선복량 증가율은 1.3%로 물동량 증가율 1.5%(클락슨 전망)를하회할 전망이다. 선복량 증가율은 2000년 이후 최저치다. 1분기에 중국 석탄 생산 정상화 과정에서 일시적인 운임 하락은 가능하지만 2분기 이후 본격화될 중국의 경기 부양책으로 제반 등을 예상한다.

팬오션의 선박당 평균 화물 운반량은 11.6만톤으로 코로나 이전(3 Q19) 대비 22.0% 감소했다. 컨테이너선 운항 횟수 감소 폭 61.4% 대비 매우 낮다. 운반량 감소가 호주-중국 분쟁에 의해 야기됐다는 것을 감안하면 항만 적체 정상화에 따른 실질 선복량 증가 우려는 낮다.

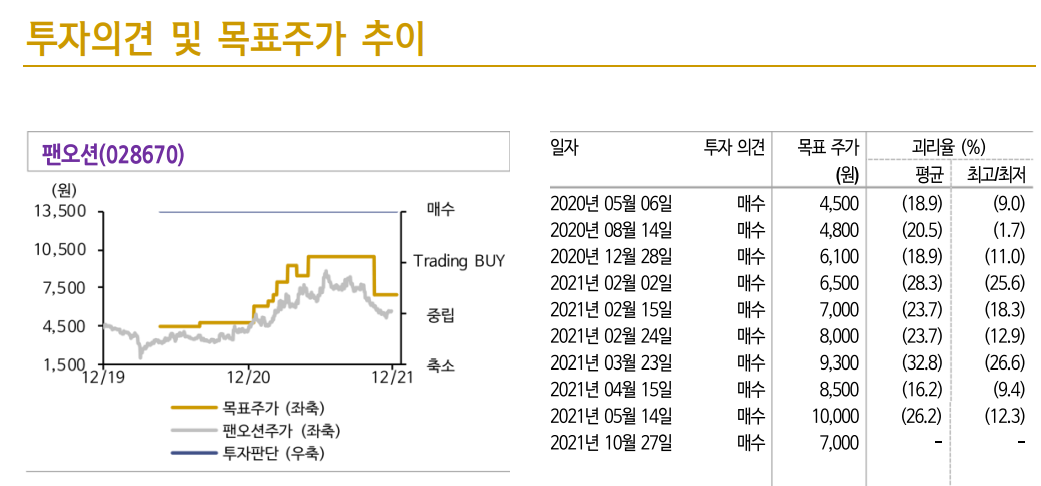

목표주가 7,000원, 투자의견 ‘매수’ 유지

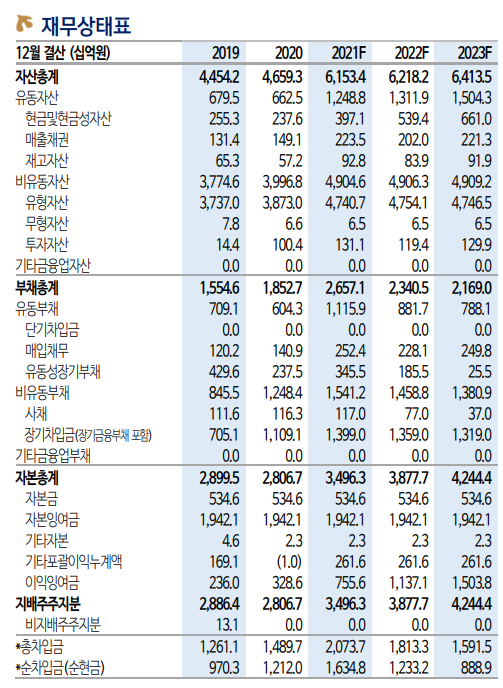

목표주가 7,000원, 투자의견 ‘매수’를 유지한다. 목표주가는 2022년 예상 BPS 7,254원에 Target PBR 0.97배(2018년 하반기 평균 PBR 0.92배 5% 할증)를 적용했다. 2022년 1~2분기 운임 하락에 대한 시장의 우려를 반영해 2018년 하반기 업황 침체기 초입 국면 Valuation을 활용해 목표주가를 산정했다. 2022년 2분기 추세적인 운임 반등 구간에서 목표주가를 다시 상향할 계획이다.

'주식정보' 카테고리의 다른 글

| [주식정보] 세틀뱅크 주식분석 (0) | 2021.12.17 |

|---|---|

| [주식정보] 바이젠셀 주식분석 (0) | 2021.12.16 |

| [주식정보] POSCO 주식분석 (1) | 2021.12.14 |

| [주식정보] 태웅로직스 주식분석 (0) | 2021.12.10 |

| [주식정보] 세진중공업 주식분석 (0) | 2021.12.09 |