오늘은 DB 하이텍 주식 종목에 대하여 알아보겠습니다.

3Q21 영업이익 1,057억(+29.9% QoQ) 추정

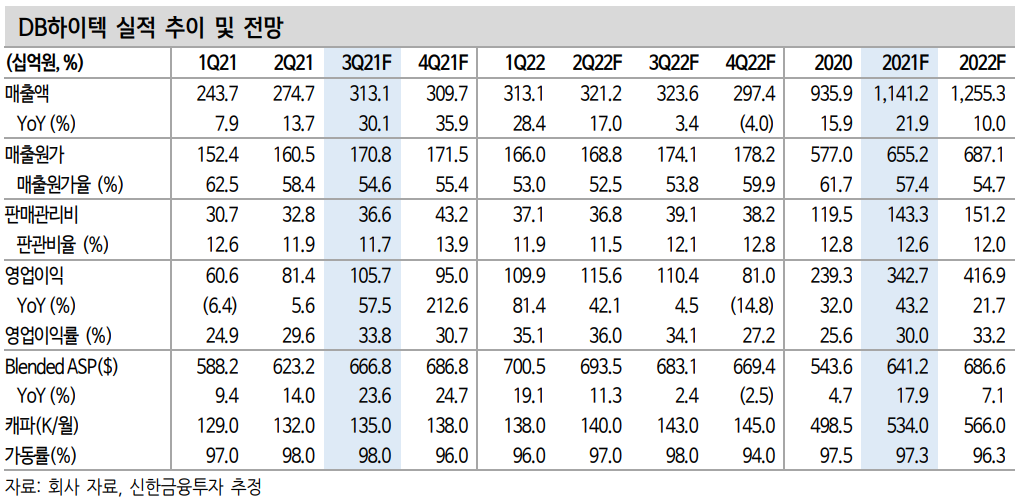

3Q21 실적은 매출액 3,131억 원(+14.0%, 이하 QoQ), 영업이익 1,057억 원(+29.9%)으로 분기 사상 최대 실적을 재차 경신할 것으로 예상한다. 기존 추정치(영업이익 979억 원)를 크게 상회하는 결과다. 공급 부족에 의한 ASP 상승효과(+7% 추정)가 실적 호조 이유다. 분기 말 환율 상승 효과까지 감안하면, 업사이드도 가능하다.

2 H22 생산 물량까지 수주 확보한 것으로 파악

최근 주식 시장은 LCD 산업 공급 초과, 삼성전자 LCD 캐파 감소 등 우려로 LDI(LCD Driver IC) 주문 감소를 걱정하고 있다. 2020년 기준 동사 매출 중 LDI 제품 비중은 약 25%로 파악된다. 또한 최근 중국 전력 제한 이슈에 의한 IT 공급망 차질 우려도 존재한다.

그러나 동사는 이미 3 Q22 생산 물량까지 수주를 이미 확보한 것으로 파악된다. 8인치 Foundry 공급 부족이 1H22까지 지속될 전망이다. PMIC 등 비메모리 수주가 빠르게 증가하고 있다. 전방 업체들은 8인치 Foundry 물량을 선제적으로 확보하기 위해 전쟁을 진행 중이다.

동사 캐파는 2 Q21 132K/월에서 4 Q22 145K/월 수준으로 증가할 것으로 파악된다. 가격 상승과 캐파 증가 효과로, 2021년에 이어 2022년에도 큰 폭의 실적 개선이 기대된다. 2022년에는 매출액 1조 2,553억 원(+10.0%), 영업이익 4,169억 원(+21.7%) 전망한다.

실적 추정치 상향으로 목표주가를 84,000원으로 상향

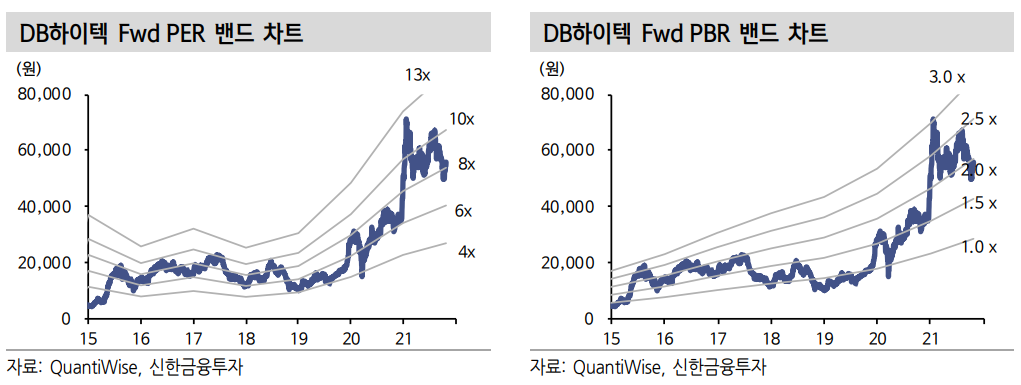

2021년 및 2022년 실적 추정치를 상향하며 목표주가를 84,000원으로 상향한다. 목표 PER은 2022F 기준 12배다. 동사의 체력은 과거와 완전히 달라졌다. 2Q19부터 25% 이상의 영업이익률을 꾸준히 시현(4Q제외, 일회성 상여금)하고 있다.

현재 주가는 22F EPS 대비 8.0배에 불과하다. 고수익성을 안정적으로 향유할 기업에게 시장의 평가가 여전히 박해 보인다. 8인치 경쟁 업체들(22F PER 평균 19배)과 비교해 특별한 저평가 이유가 없다.

'주식정보' 카테고리의 다른 글

| [주식정보] 기아 주식분석 (0) | 2021.10.29 |

|---|---|

| [주식정보] 조선/해운 주식분석 (0) | 2021.10.28 |

| [주식정보] 한국금융지주 주식분석 (0) | 2021.10.26 |

| [주식정보] NAVER 주식분석 (0) | 2021.10.25 |

| [주식정보] 현대두산인프라코어 주식분석 (0) | 2021.10.20 |